Tại sao FED thắt chặt thì Việt Nam cũng …

Vừa rồi Fed đẩy nhanh lộ trình “thu hẹp QE” (Tapering) và phát tín hiệu về việc sẽ tăng lãi suất 3 lần vào năm 2022. Bài viết này mạn phép không bàn luận thêm về vấn đề này vì nó đã khá ồn ào rồi. Hôm nay chúng ta sẽ đi mổ xẻ 1 vấn đề quan trọng hơn, gần như chưa mấy ai đề cập và nội dung mang tính kỹ thuật hơn, đó chính là trả lời cho câu hỏi của tiêu đề bài viết này….

Để giải thích một cách đơn giản nhất nhưng vẫn đảm bảo người đọc hiểu được toàn cảnh cho vấn đề này, mình sẽ nhắc lại với các bạn 1 khái niệm rất quen thuộc với dân tài chính nhưng không mấy ai nắm chắc, đó chính là “bộ 3 bất khả thi”, thứ sẽ làm Ngân hàng nhà nước Việt Nam (SBV) “rất đau đầu” trong năm 2022 này.

Theo đó, một quốc gia không thể thực hiện đồng thời ba chính sách gồm: Chế độ tỷ giá hối đoái cố định, Chính sách tiền tệ độc lập và Tự do lưu chuyển vốn. Chỉ có thể thực hiện đồng thời hai trong ba chính sách này mà thôi.

Việt Nam tuy áp đặt những hạn chế nhất định lên Capital Flows (lưu chuyển vốn), nhưng nhìn chung dòng vốn này vẫn có thể coi là “đã mở”, vẫn ra vào vẫn rất sôi động và chúng ta đang ghi nhận sự đóng góp ngày càng lớn của vốn ngoại vào nền kinh tế nước nhà. Chưa kể cá nhân và tổ chức trong nước cũng đang có xu hướng mở rộng đầu tư ra quốc tế như Viettel, Vinfast,… Nó là xu hướng tất yếu thôi. Như vậy SBV chỉ có thể chọn 1 là ổn định tỷ giá nhưng phải chịu chính sách tiền tệ phụ thuộc vào Fed, hoặc 2 là chấp nhận buông luôn tỷ giá để làm chủ chính sách tiền tệ.

Nhiều người nghĩ tây nó đút FDI, FII, … vào Việt Nam càng nhiều thì càng tốt, “tiền nó mình sài” mà lại. Nhưng tài chính không ai cho không ai cái gì cả, nó luôn là câu chuyện “khứ hồi”, nước chảy chỗ trũng. Hôm nay người ta đút vào vì thấy mình “thơm kèo” đến khi hết thơm là người ta “tính bài chuồn” thôi, lúc ấy có “hậu quả để lại” thì anh em ta è nhau ra mà gánh, câu chuyện 2008-2010 là bài học nhãn tiền quá rõ ràng rồi.

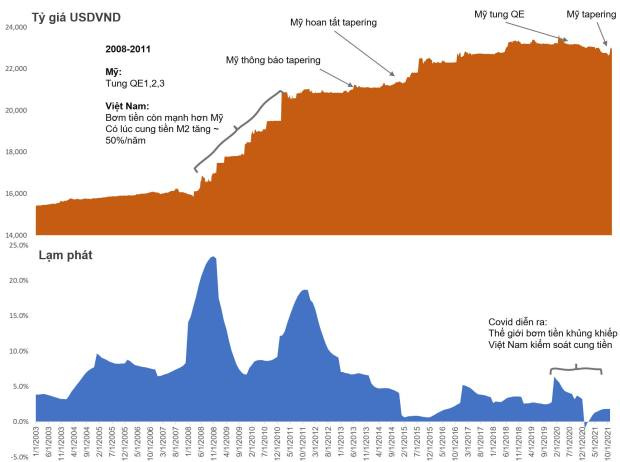

Vậy nước chảy chỗ trũng nghĩa là sao? Đơn giản là “dòng tiền” sẽ chảy về nơi có lãi suất “thực” dương, nhớ là lãi suất thực (đã khấu trừ lạm phát) nha và nếu thêm điểm cộng là đồng nội tệ tăng giá nữa thì hết ý. Covid ập đến, cả thế giới giảm mạnh lãi suất danh nghĩa, sau đó lạm phát gia tăng và làm lãi suất thực âm nặng thì Việt Nam lại trở thành một nơi rất hấp dẫn với dòng vốn quốc tế. Đây chính là lý do lớn nhất để capital flows vào mạnh trong 2 năm qua, bất chấp cán cân vãng lai gặp nhiều khó khăn vì covid và dì nhiên VND lên giá và dự trữ ngoại hối tăng nhanh là tất yếu.

Tuy nhiên, bây giờ cả thế giới tăng lãi suất danh nghĩa và kiềm chế lạm phát tốt thì lãi suất thực toàn cầu sẽ có xu hướng tăng trở lại. Nếu lãi suất thực Việt Nam đi ngang hoặc đen hơn là giảm đi thì điều khó tránh khỏi là dòng vốn sẽ bị đảo ngược, “say good bye” Việt Nam và nhấc mông đi tìm mấy em sexy hơn, tính ra capital flowns với cánh đàn ông thì về bản chất nó cũng không khác nhau là mấy =)).

Vậy điều gì xảy ra nếu vốn ngoại không vào mà tệ hơn là bị rút ra? Lúc đó tỷ giá sẽ tăng -> SBV muốn ổn định tỷ giá thì lại phải bán USD ra thị trường -> các Ngân hàng thương mại mua USD sẽ đưa VND về két của SBV -> lúc này lượng tiền VND trong hệ thống sẽ giảm tương ứng và cung tiền trong nền kinh tế sẽ giảm theo cấp số nhân tiền.

Ví dụ như cú giật của tỷ giá trong 2 tuần vừa qua, tỷ dụ SBV đã phải cung ra thị trường 2 tỷ USD để xoa dịu cơn khát của thị trường, vậy lúc này sẽ có ~46k tỷ được rút ra khỏi hệ thống ngân hàng -> Cung tiền sẽ giảm ~46k tỷ * 6.3 = 290k tỷ đồng (6.3 là hệ số nhân tiền của Việt Nam do minh tự tính toán). Chú ý là tổng cung tiền của Việt Nam hiện là 12.9 triệu tỷ đồng.

Vậy nếu cung tiền giảm, nhưng nền kinh tế đang phục hồi tốt thì điều gì xảy ra? Trước mắt là lãi suất sẽ tăng, sau đó là nên kinh tế sẽ phục hồi rất chậm vì thiếu vốn.

Vậy để doanh nghiệp có vốn, kích thích nền kinh tế, SBV lại phải bơm VND ra để xoa dịu hệ thống. Nhưng USD lại vào yếu, cung VND thì cứ tăng -> Tỷ giá lúc này lại căng thẳng -> Giá cả hàng hóa nhập khẩu cũng bắt đầu tăng theo tỷ giá và gây áp lực mạnh lên lạm phát -> Để ổn định tỷ giá từ đó kiểm soát lạm phát thì SBV phải bơm USD trong két của mình ra -> Dự trữ ngoại hối cạn dần, điều gì sẽ xảy ra nếu nó cạn hết mà tỷ giá thì vẫn không hết căng? -> SBV mắc cái bẫy “bộ 3 bất khả thi”, lựa chọn ổn định tỷ giá và chấp nhận phải làm theo các quốc gia khác ngưng bơm tiền kích thích nền kinh tế, hay là để VND mất giá, lạm phát gia tăng và chạy theo tăng trưởng kinh tế.

Vậy theo mọi người, SBV sẽ chọn phương án nào cho 2022-2023? Hay là ta đóng luôn thị trường vốn lại cho tụi nước ngoài khỏi rút tiền về mẫu quốc, giới tài phiệt nghỉ khỏe gửi tiền ra mấy cái xứ tư bản dãy chết :3

Giờ quay lại 1 chút nhìn vào cái luồng Báu nói ở trên, mọi người sẽ thấy rằng, chỉ có 2 cái chìa khóa để SBV có thể mở được “cãi bẫy” trong ngắn hạn, tất nhiên là dài hạn thì khó.

Chìa khóa 1: Phải thu hút bằng được vốn FDI, Xuất khẩu ròng và Kiều hối vào hơn nữa, để dòng vốn này trung hòa cho các capital flows còn lại. Càng trung hòa tốt, tỷ giá căng ít căng thẳng và càng có cửa để theo đuổi chính sách tiền tệ ngược với các anh lớn. Cái này Việt Nam đang mạnh nhưng phụ thuộc vòa FDI sẽ là con dao 2 lưỡi.

Chìa khóa 2: Dự trữ ngoại hối phải đủ lớn để chống trọi với những biến động trong capital flows, hiện tại ước tinh Việt Nam có 105 tỷ USD dữ trữ, vài cú giật tỷ giá nhỏ như vừa rồi thì 2-3 tỏi là không xi nhê, nhưng nếu kéo dài thì sẽ rất phê.

Như vậy trong ngắn hạn 1 năm tới, nếu SBV dùng tốt 2 chìa khóa (cá nhân mình nghĩ là dùng tốt) thì chúng ta vẫn có thể theo đuổi chính sách tiền tệ nới lỏng để hỗ trợ nên kinh tế phục hồi. Tuy nhiên nếu xu hướng thắt chặt chính sách toàn cầu diễn ra trong thời gian dài, chúng ta rất khó để tránh khỏi cục diện chung là bắt buộc phải thắt chặt chính sách tiền tệ để ổn định tỷ giá và kiểm soát lạm phát.

“Con chim non sao đủ sức để bay ngược chiều gió mãi”